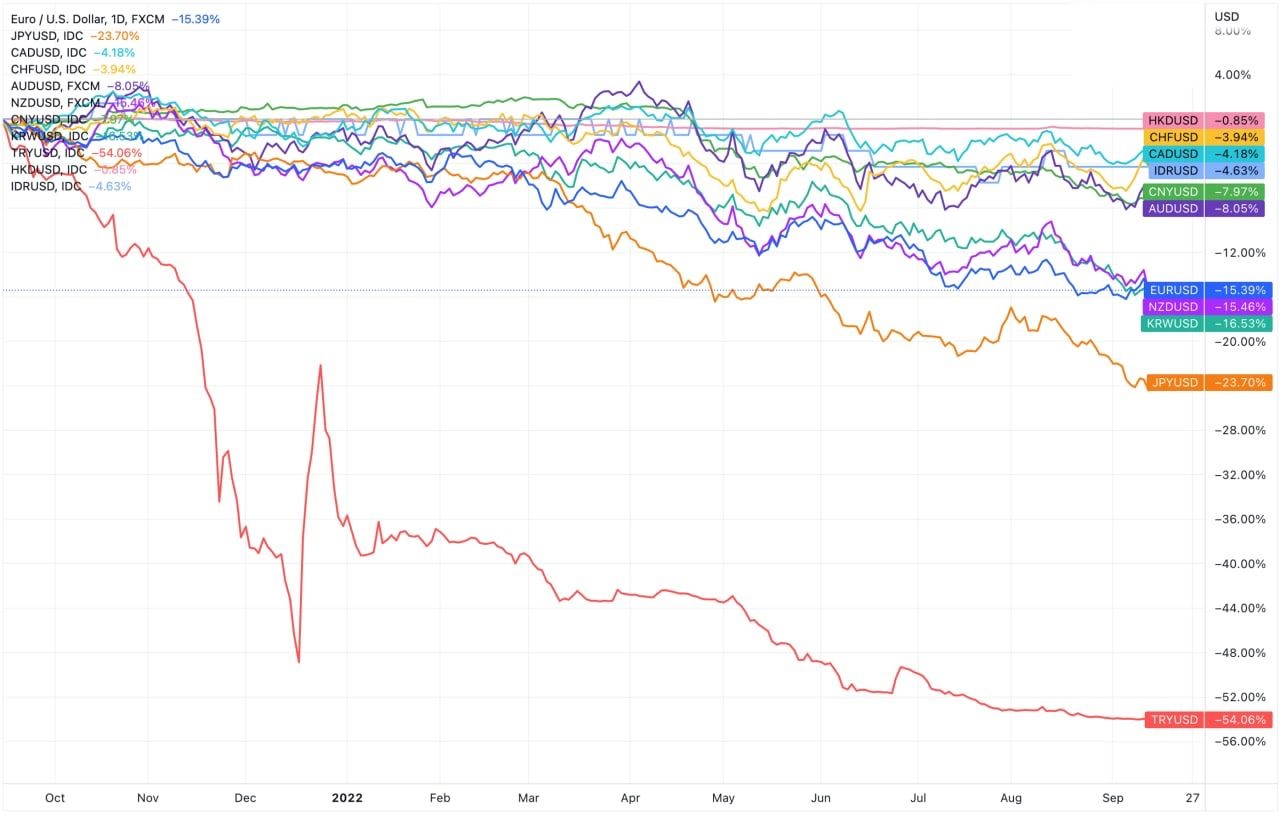

Per i mercati globali il 2022 è stato un anno molto difficile, con le principali valute, tra cui Euro, GBP, JPY, TRY e KRW, che sono scese significativamente finché alcune hanno toccato livelli storicamente minimi. Anche se le notizie sembrano scioccanti, non sono una sorpresa per chi ha familiarità con i principi macroeconomici globali.

Una serie di fattori particolari ha contribuito a questa crisi: la guerra in Ucraina che ha colpito le supply chain alimentare mondiali, le sanzioni contro la Russia, la crisi energetica dell’Europa e gli effetti del post-Covid19, alimentati dagli aggressivi aumenti dei tassi di interesse degli Stati Uniti (che contribuiscono per il 24% al PIL globale (https://data.worldbank.org/indicator/NY.GDP.MKTP.CD)). Una crisi dopo l’altra non può lasciare il resto del mondo senza conseguenze.

Sebbene l’inflazione non sia né buona né cattiva, un’inflazione inaspettatamente elevata deve essere affrontata, in quanto mette in discussione il mandato della Fed (https://www.federalreserve.gov/monetarypolicy/monetary-policy-what-are-its-goals-how-does-it-work.htm) statunitense di promuovere “prezzi stabili”. La Fed, che stava iniettando massicce quantità di capitale nei mercati per sostenere il deterioramento dell’economia a causa della pandemia, ora deve fare un passo indietro e attuare una politica restrittiva. Il presidente della Fed statunitense Jay Powell ha detto chiaramente nel suo discorso che la Fed non esiterà ad aumentare ulteriormente i tassi di interesse per ridurre l’inflazione. E questo è esattamente ciò che abbiamo osservato negli ultimi mesi. Con l’ultimo rapporto sull’IPC che mostra un’inflazione inattesa del +0,2% su base annua, la probabilità che la Fed aumenti i tassi di interesse di 100 punti base ha raggiunto il 16%, mentre la probabilità di 75 punti base è dell’84%.

È a questo punto che entrano in gioco i principi macroeconomici globali.

Il dollaro statunitense è considerato un asset privo di rischio perché è sostenuto dal creditore più sicuro del mondo, il governo degli Stati Uniti. Quando le entrate provenienti da attività prive di rischio aumentano o si prevede che aumentino (aumento dei tassi d’interesse da parte della Fed), tutte le altre attività devono aumentare i loro rendimenti o diminuire di prezzo in modo che il rendimento che forniscono bilanci i livelli precedenti all’aumento dei rendimenti dell’attività priva di rischio.

Per le valute globali, ciò significa che le rispettive Banche Centrali (BC) locali devono aumentare i tassi d’interesse (per compensare l’aumento dei rendimenti dell’asset privo di rischio – il dollaro USA), oppure le valute locali devono svalutarsi. E questa non è una decisione facile per le BC, perché devono considerare attentamente l’effetto di una valuta con scarso potere di acquisto o molto forte sulle politiche di import-export e l’effetto di tassi di interesse alti/bassi sull’economia locale.

Di conseguenza, tutti gli altri asset, come le obbligazioni, le azioni e persino le criptovalute (in quanto attualmente sono strettamente correlate all’andamento delle borse), devono aumentare il tasso di rendimento offerto agli investitori attraverso l’aumento dei tassi di interesse fissi o diminuire di prezzo per compensare la perdita di rendimento.

La direzione finale dei prezzi di valute, criptovalute e altri asset sarà quindi soggetta a molti altri fattori. Tuttavia, l’evento chiave da tenere d’occhio è la decisione finale della Fed sui tassi d’interesse, che si terrà il 21 Settembre (https://www.federalreserve.gov/monetarypolicy/fomccalendars.htm). Fino ad allora, il dollaro americano continuerà a raggiungere nuovi massimi se non cambierà nulla sul mercato.